Da hatte sich endlich der Horizont aufgehellt, sahen Sachsens Unternehmen nach zwei Jahren Corona endlich einen Hoffnungsstreif am Horizont – und dann das: ein völlig sinnloser Krieg in der Ukraine, der ganze Lieferketten zum Erliegen brachte und eine chinesische Corona-Politik, die im fernen Asien genau denselben Effekt hat. Logische Folge: die Stimmung in Sachsen rauscht wieder in den Keller.

Die Situation in der sächsischen Wirtschaft ist im Frühjahr 2022 von großen Unsicherheiten geprägt, beschreibt die Landesarbeitsgemeinschaft der sächsischen IHKs das, was die jüngste Stimmungsumfrage bei den Mitgliedsunternehmen ergeben hat. Während die Aussagen der Unternehmen zur Geschäftslage sich seit Jahresbeginn leicht verbessern, brechen die Geschäftserwartungen für die kommenden Monate ein.

Den vom Wegfall der meisten Corona-Beschränkungen ausgehenden positiven Effekten stehen massive Hindernisse, hauptsächlich ausgelöst oder zumindest verstärkt durch den Krieg in der Ukraine sowie den Corona-Restriktionen in China, gegenüber.

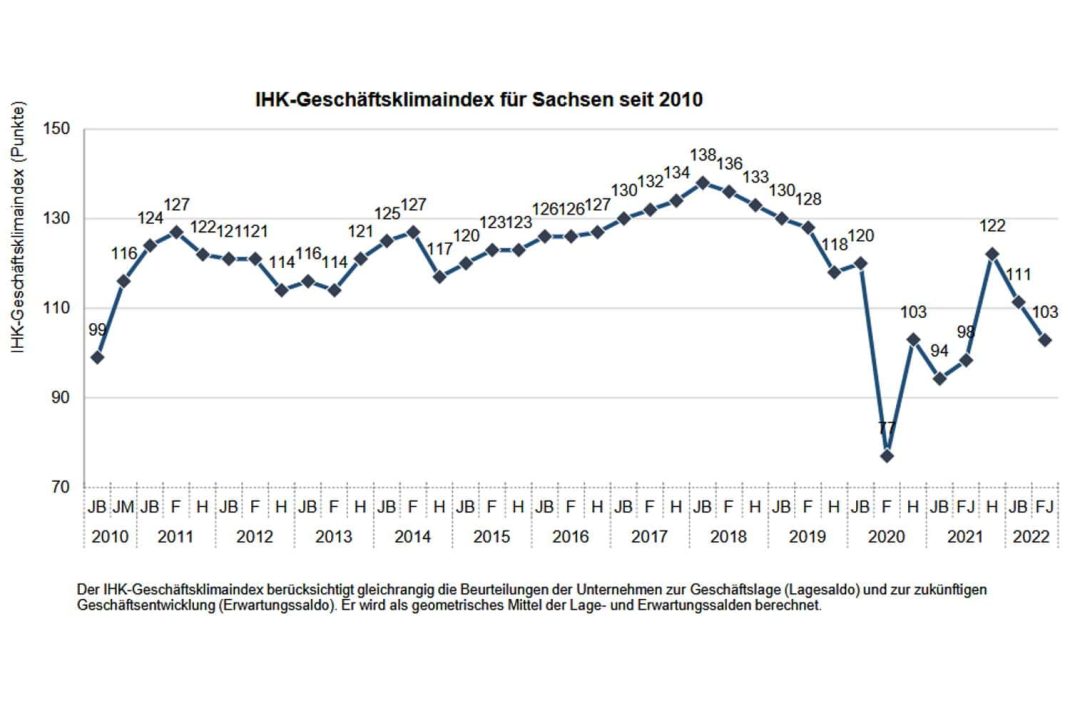

Der IHK-Geschäftsklimaindex sinkt so auch seit dem Zwischenhoch im Herbst 2021 weiter spürbar auf 103 Punkte, nach 111 Punkten zu Jahresbeginn. Zu diesem Ergebnis kommt die aktuelle Konjunkturumfrage der sächsischen Industrie- und Handelskammern, an der sich im April 2022 1.725 Unternehmen aus Industrie, Baugewerbe, Einzel- und Großhandel, Dienstleistungen, Verkehr sowie Gast- und Tourismusgewerbe mit ca. 93.000 Beschäftigten beteiligt haben.

Geschäftslage und Erwartungen

Die aktuelle Geschäftslage wird von 42 % der Unternehmen mit gut beurteilt. Gegenüber der vorherigen Umfrage zu Jahresbeginn sinkt dieser Anteil um 3 Punkte, legt aber im Vergleich zum Vorjahresergebnis um 5 Punkte zu. Da der Anteil der Unternehmen mit schlechter Geschäftslage etwas stärker sinkt, verzeichnet der Geschäftslagesaldo aller sächsischen Unternehmen einen leichten Anstieg um 2 Punkte gegenüber der Vorumfrage.

Nachdem die Auswirkungen der Corona-Maßnahmen auf die finanzielle Situation der Unternehmen durch weitgehende Rücknahme der Einschränkungen gesunken sein dürften, nimmt nun der Druck durch Kostensteigerungen zu. Aktuell spüren 41 % der Unternehmen negative Effekte auf ihre Finanzlage nach 37 % zu Jahresbeginn. Dabei spielen Eigenkapitalrückgänge, Liquiditätsengpässe und zunehmende Forderungsausfälle die größte Rolle. Knapp 2 % aller Antwortenden befürchten eine drohende Insolvenz.

Obwohl die Umsatzentwicklung per Saldo positiv ist, sinken die Erträge deutlich. So stehen 39 % der Firmen mit verringerten Erträgen lediglich 21 % mit verbesserter Ertragslage gegenüber.

Die Geschäftserwartungen rutschen spürbar ab. Jedes dritte Unternehmen rechnet mit einer Verschlechterung in den nächsten Monaten, nur jedes sechste erwartet eine Verbesserung.

Der sich daraus ergebende Prognosesaldo sinkt gegenüber der Umfrage vom Jahresbeginn um 16 Punkte und ist damit sogar schlechter als vor Jahresfrist (-12 Punkte). Seit Beginn der Corona-Krise ist dies der drittschlechteste Wert.

Die Stimmung in den verschiedenen Branchen

Nachdem die Industrie im Herbst 2021 sowohl bei den Lageeinschätzungen als auch bei den Umsätzen bereits wieder über dem Corona-Vorkrisenniveau gelegen hatte, setzt sich der leichte Abwärtstrend bei der Geschäftslage vom Jahresbeginn 2022 weiter fort. Lieferschwierigkeiten und gestiegene Kosten für Materialien, Vorprodukte und Energie hinterlassen trotz gewachsener Umsätze deutlich sinkende Erträge.

Das Baugewerbe berichtet erneut von schlechteren Geschäften, wenn auch auf vergleichsweise hohem Niveau. Dennoch gibt sie den über mehrere Jahre gehaltenen Spitzenplatz ab.

Die Gründe gleichen der Industrie. Trotz nochmals gestiegener Kapazitätsauslastung ist die Ertragsentwicklung stark rückläufig. Ursachen sind vor allem Lieferengpässe bzw. dramatische und unkalkulierbare Preissteigerungen bei Materialien und Rohstoffen, die zudem Angebotskalkulationen erschweren.

Die beste Geschäftslageeinschätzung meldet der Dienstleistungssektor. Hier wirkt sich die geringere Abhängigkeit von Zulieferern und Rohstoffen aus, während die Rücknahme der meisten Corona-Beschränkungen positive Impulse setzt. Auch die nach wie vor guten Umsätze im Verarbeitenden Gewerbe stützen die unternehmensnahen Dienstleister.

Leicht abwärts geht es trotz weggefallener Maskenpflicht im Handel. Auch der Ausblick trübt sich drastisch ein, mit -39 Punkten im Einzelhandel und -24 Punkten im Großhandel erreicht der Prognosesaldo jeweils die niedrigsten Werte seit der ersten Coronawelle im Frühjahr 2020.

Einzel- und Großhandel rechnen mit weiter steigenden Preisen, was die bereits einsetzende

Konsumzurückhaltung der Verbraucher weiter verstärken dürfte.

Im Verkehrsgewerbe rutscht der Lagesaldo mit -3 Punkten wieder in den negativen Bereich und notiert damit fast wie vor einem Jahr, aber deutlich schlechter als zum Jahresbeginn 2022 (16 Punkte). Hauptursachen sind gestiegene Kraftstoffpreise, aber auch Fahrermangel und Engpässe bei der Beschaffung von Ersatzteilen und Neufahrzeugen.

Das Gast-/Tourismusgewerbe präsentiert zwar immer noch den schlechtesten Lagesaldo aller Wirtschaftsbereiche (-28 Punkte), er verbessert sich aber im Vergleich zum Jahresbeginn 2022 (-89 Punkte) und auch zur Vorjahresumfrage (-91 Punkte) am deutlichsten. Die Branche schaut zudem am optimistischsten in die Zukunft. Das liegt zum einen an der niedrigen Ausgangslage und dem Saisonbeginn sowie zum anderen an den deutlich reduzierten Corona-Restriktionen. Fachkräftemangel und die gestiegenen Preise hinterlassen aber auch hier ihre Spuren.

Rohstoff- und Energiepreise werden zum größten Problem

Die deutlich getrübten Aussichten spiegeln sich auch in einer verringerten Investitionsbereitschaft wider. So beabsichtigt weniger als jedes fünfte Unternehmen (Vorumfrage: 22 %) seine Investitionsausgaben zu erhöhen, jedoch 22 % (Vorumfrage: 19 %) diese zu verringern. Im Vergleich zur Umfrage vom Frühjahr 2021 ist das jedoch eine leichte Verbesserung.

Mehr als zwei Drittel der Befragten planen für die nächsten Monate mit gleichbleibenden Beschäftigtenzahlen. 18 Prozent der Betriebe erwarten eine Aufstockung und 15 Prozent eine Reduzierung ihrer Mitarbeiterzahl, damit dürfte es bei einer leicht positiven Entwicklung bleiben.

Nochmals drastischer als bei den Vorumfragen schieben sich bei den Erwartungen die kostenbezogenen Risikofaktoren ins Blickfeld der Unternehmen. An erster Stelle werden die Energiepreise (73 %) genannt, gefolgt von den Kraftstoffpreisen (66 %) und den Rohstoffpreisen (64 %). Auch die Arbeitskosten erreichen mit 59 % den vierten Platz des Risikoradars.

Empfohlen auf LZ

So können Sie die Berichterstattung der Leipziger Zeitung unterstützen:

Keine Kommentare bisher